Réforme de l’ISF : « tout changer pour que rien ne change ? »

Réforme de l’ISF : « tout changer pour que rien ne change ? »

Par Frédéric Douet

Pour inciter les particuliers à investir dans les entreprises, mieux vaudrait doper la réduction d’ISF en faveur des PME plutôt que de transformer celui-ci en un impôt sur l’immobilier, estime Frédéric Douet, professeur de droit fiscal. Chronique.

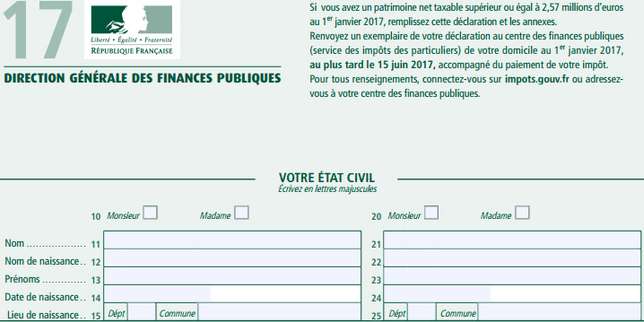

Une réforme de l’ISF devrait aboutir à l’instauration, en 2019, d’un IFI, impôt sur la fortune immobilière. | www.impots.gouv.fr, copie d'écran

Dans son discours de politique générale, le premier ministre Edouard Philippe a confirmé, mardi 4 juillet, la volonté du président Macron de recentrer l’ISF (impôt de solidarité sur la fortune) sur l’immobilier, le transformant ainsi en impôt sur la fortune immobilière (IFI). Si cette mesure vise à financer l’économie réelle, on peut toutefois douter de son efficacité.

Environ 340 000 foyers fiscaux sont assujettis à l’ISF. Parmi eux, 70 % ont un patrimoine imposable compris entre 1,3 et 2,4 millions d’euros, composé à au moins 80 % d’actifs immobiliers. Chez les 30 % de contribuables les plus riches, la tendance s’inverse : les actifs immobiliers ne représentent plus que 20 % de leur patrimoine.

Une prise de risques « inenvisageable » pour beaucoup

Imaginons deux contribuables. L’un détient un patrimoine imposable de 2 millions d’euros, dont 80 % d’actifs immobiliers. L’autre de 10 millions d’euros, avec 80 % d’actifs mobiliers. Actuellement le premier doit s’acquitter de 7 400 euros d’ISF et le second de 98 190 euros. Avec l’IFI, concentré uniquement sur l’immobilier, le patrimoine imposable du premier passerait à 1,6 million d’euros, celui du second à 2 millions d’euros. L’IFI du premier s’élèverait à 4 600 euros, celui du second à 7 400 euros.

Le but affiché de la transformation de l’ISF en IFI est d’inciter au financement de l’économie réelle. Vouloir influer le comportement des contribuables au moyen de mesures fiscales est une vieille lune. L’idée est du même tonneau que celle qui a conduit à la création des contrats d’assurance-vie « DSK » et « NSK », avec des résultats très mitigés. En effet, les personnes qui financent l’économie réelle s’exposent à des risques de perte partielle ou totale de leurs investissements.

Une telle prise de risques est envisageable, dans une certaine mesure, pour une personne disposant d’un patrimoine de 10 millions d’euros. Mais la logique est tout autre pour un patrimoine de 2 millions d’euros, généralement constitué en grande partie de la résidence principale. Un tel patrimoine représente souvent les économies d’une vie, destinées à procurer un complément de retraite, à faire face au coût de la dépendance, à aider les enfants. Autant de raisons qui font que ces moins riches parmi les riches n’entendent pas prendre le risque de voir leur capital s’évaporer.

Une alternative à l’IFI

L’exclusion du patrimoine mobilier de l’IFI donnera lieu à la mise en place de stratégies de contournement. Sous réserve des garde-fous qui seront probablement prévus, citons parmi les plus simples la titrisation de l’immobilier ou encore le refinancement d’un immeuble, afin de créer une dette venant en déduction de l’assiette de l’IFI et de dégager des liquidités.

Tout changer pour que rien ne change ? Avec le passage de l’ISF à l’IFI, qui doit être voté en 2017 dans la loi de finances pour 2018, pour entrer en vigueur en 2019, parions que le patrimoine des très fortunés continuera à être essentiellement composé d’actifs mobiliers et celui de ceux qui le sont moins d’immeubles. Même si les uns et les autres profiteront de la diminution d’impôt liée au passage de l’ISF à l’IFI.

Les investissements dans les petites et moyennes entreprises, les SCOP (sociétés coopératives et participatives) et les FIP (fonds d’investissement de proximité) ouvrent droit à une réduction d’ISF égale à 50 % de leur montant. Plutôt que d’instaurer l’IFI, on pourrait faire passer le montant de cette réduction à 100 % du montant des investissements dans l’économie réelle.

Frédéric Douet (@Fiscalitor) est professeur de droit fiscal à l’Université de Rouen.